La commission chargée de réfléchir à l’avenir de la « dette Covid » a rendu son rapport. Il s’agit beaucoup de non-propositions : pas d’annulation, pas de cantonnement, pas de dette perpétuelle, pas d’impôts donc pas d’austérité. On se tient prudemment à distance du quoi qu’il en coûte (QQEC), cet objet politico-monétaire que la Commission espère périssable. Le redressement des comptes publics demeure le pivot conceptuel des recommandations ; on l’évoque pour … après la crise. La principale audace est d’admettre qu’il n’y a pas de solution immédiate à la dette et qu’il faut davantage penser en termes de soutenabilité.

Ailleurs le débat s’anime. En France, l’antienne « annulation/ pas annulation » est une friandise idéologique à laquelle il est difficile de résister. Plus substantiel, il est à peu près admis par l’UE que les règles budgétaires issues des traités (Maastricht) sont caduques et d’ailleurs suspendues depuis la pandémie. De son côté la BCE mène une revue stratégique qui l’amènera peut-être à s’interroger sur un mandat obstinément centré sur la stabilité des prix.

Ces réflexions prennent place dans un contexte monétaire bouleversé par plus de dix ans de quantitative easing (QE). Etonnamment l’interprétation du QE reste dominée par la notion d’exceptionnalité, voire d’anormalité comme l’attestent les termes péjoratifs qui lui sont souvent associés (« arbre à argent magique », « tour de passe-passe », etc.). Il existe une autre hypothèse : le QE a changé la donne monétaire, nécessitant d’adapter les esprits et les concepts à la réalité, et non l’inverse.

Le QE nous force d’abord à penser la notion de crise et par ricochet de retour au statu quo ante. A l’âge global nous sommes confrontés à une addition de situations inattendues (crise financière, pandémie) qui, avec une quasi constante, alourdissent le poids de la dette de 15 à 20% de la richesse nationale. Chaque fois le chiffre choque (120% aujourd’hui, 98% hier, 60% avant-hier), comme la réalité qui le sous-tend mais qui est pourtant bien réelle. Il y aura d’autres épidémies, d’autres crises financières et de nombreuses tensions géopolitiques dans un système très compétitif et en constant déséquilibre. Le QE nous indique les ordres de grandeur monétaire de cette nouvelle « normalité ».

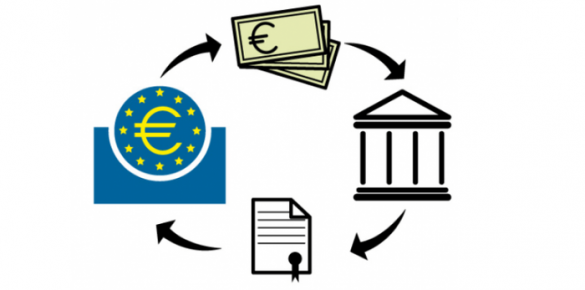

La question suivante est celle de la soutenabilité. La vision classique prône qu’une dette est soutenable si le débiteur peut servir les intérêts et honorer les remboursements. Le QE, et les marchés qui le mettent en œuvre, ont rendu la question caduque pour nos dettes publiques : les taux d’intérêts sont quasiment nuls voire négatifs ; la masse monétaire abondante se place sur les emprunts publics qui sont, de ce fait, sans cesse renouvelés ; si nécessaire, la masse monétaire est augmentée des nouveaux besoins d’argent public. De facto, on est sorti de l’âge de la rareté, concept qui a irrigué et qui irrigue encore la science économique et monétaire et de nombreux esprits.

Tout cela fonctionne si l’on répond à la question clé de la contrepartie. La masse monétaire du QE permet de gagner du temps. Elle ne crée pas, en soi, de la richesse. Elle est en quelque sorte en position d’attente. Pourquoi émet-on de la monnaie en temps de crise ? Pour éviter le blocage du crédit bien sûr, mais le quoi qu’il en coûte signifie davantage. Il n’y a pas de raison de détruire des millions d’emplois si on peut l’éviter. Poussons l’argument : à quoi sert une dette « orthodoxe » (ex. qui respecte les critères de Maastricht) si les coûts sociaux (pauvreté, tensions, violences) provoqués par un dérèglement pandémique ou le changement climatique deviennent insupportables ? L’hélicoptère monnaie pratiquée (à petite échelle) aux EU va dans le même sens : il y a de la valeur à améliorer la résilience d’une société face aux crises.

Au-delà des arrière-pensées (punir la finance, protéger les retraités-épargnants, etc.) on veut se libérer d’une dette considérée comme une monétisation sans contrepartie. Là est l’erreur. Il y a une contrepartie. La preuve en est que la valeur de la masse monétaire ne s’est pas effondrée dans une hyperinflation comme certains le prédisaient. La persistance du QE ─on pourrait dire sa vitalité─ prouve qu’une richesse, suffisante et légitime, a été créée en contrepartie de la nouvelle monnaie. Les marchés sont solidaires de cette vision. Ils ont tranché pour l’activité, quoi qu’il en coûte. Sur le marché primaire de la dette ils financent les emprunts correspondants en abondance. C’est le sens profond du quantitative easing, à rebours de l’austérité dont les dirigeants européens ont tant fait leur miel.

Le QE nous indique que l’équation PIB/dette n’est plus soluble parce que la création de biens immatériels ─ la sécurité, l’éducation, la santé, la prospérité partagée ─ n’est pas traduite correctement dans la richesse nationale. Cette vision ouvre un champ des possibles. De grands projets (transition énergétique, éducation, réduction des inégalités) seront financés s’ils sont bâtis sur des consensus solides. On parle de décisions politiques puisque la BCE est, aujourd’hui, neutre et ne peut baisser le coût du crédit pour un secteur en particulier. Il faut s’emparer des termes du débat, pour 2022 et au-delà. La masse monétaire est un bien commun. Son utilité, exprimée dans les contreparties où elle est dirigée, est un mandat démocratique.

Qui dit débat dit opposition et on peut relire les lignes de fracture européennes sous cet angle. Quand la Cour constitutionnelle allemande exige que la BCE démontre la « proportionnalité » de son programme d’achat de dettes (QE) c’est la voix de l’ère industrielle, dont l’Allemagne a été un champion, qui s’exprime. La valeur de la production allemande fut encapsulée dans le mark. Pour les Allemands il était inconcevable que l’euro ne continue pas l’œuvre ; autrement dit, on ne peut pas élargir (diluer) la valeur de la monnaie avec d’autres contreparties que celles issues de la production industrielle dont la valeur est accumulée sous forme d’épargne. C’est encore le sens profond du mandat actuel de la BCE puisque l’inflation est fonction du volume de crédits distribué par les banques commerciales selon des critères strictes de solvabilité.

Il n’y aura pas de retour en arrière. S’arcbouter sur une réalité monétaire dépassée c’était, hier, vouloir entrer dans l’ère industrielle muni des seules pièces d’or et d’argent. Sans l’expansion monétaire le prodige du capitalisme n’aurait pas eu lieu. Le QE n’est que la traduction monétaire de phénomènes considérables, consubstantiels à la globalisation. Un monde plus grand, plus instable, plus immatériel, plus digital. Entrons dans le nouveau monde monétaire, c’est-à-dire… dans le nouveau monde tout court.

Ajouter un commentaire